Материал подготовлен специально для LS независимым аналитиком Александром Юриным.

В декабре прошлого года на официальном сайте премьер-министра Казахстана был размещен информационный материал о заседании правительства, на котором были рассмотрены итоги социально-экономического развития в январе-ноябре 2017 г. Докладчиком на этом мероприятии выступал министр национальной экономики Тимур Сулейменов, который поделился своим видением успехов, достигнутых казахстанской экономикой в ушедшем году. В частности, министр сообщил, что, дословно, "драйверами роста обрабатывающей промышленности стали фармацевтическая продукция, производство мебели, легкая и металлургическая промышленности, продукты нефтепереработки, питания и напитков, а также машиностроение. В сельском хозяйстве рост ускорился с 1,9% за январь-сентябрь т.г. до 2,3% по итогам 11 месяцев".

Словосочетание "драйвер роста" – это устоявшаяся фигура речи, которая, как ни странно, не имеет четкого и однозначного значения. Наиболее близким синонимом слова "драйвер" в данном случае является выражение "определяющий фактор" или же "источник". Стоит отметить, что выражение "драйвер роста" зачастую употребляется экономистами в тех случаях, когда нужно сказать что-то "умное", но по существу сказать нечего. Например, экономисты частенько пускаются в пространные рассуждения о "драйверах" вместо того, чтобы конкретно объяснить динамику того или иного показателя и его влияние на экономику в целом.

Если исходить из того, что под "драйверами роста" министр Сулейменов подразумевал все-таки определяющие факторы экономического развития, то становится непонятно, каким образом в число этих факторов попали "фармацевтическая продукция", "производство мебели" и "легкая промышленность". Так, согласно данным казахстанской статистики, по результатам января-ноября прошлого года доля фармацевтической продукции в промышленном производстве составила 0,3%, производства мебели – 0,2%, продукции легкой промышленности – 0,4%. В целом же удельный вес этих отраслей в ВВП составляет менее двух десятых процента – складывается впечатление, что министр использовал микроскоп большого разрешения при поиске "драйверов роста" в этих отраслях. В то же время все подобные рассуждения о "реальном" росте и его "драйверах" наводят на мысль о том, что стоит подробнее рассмотреть изменения в структуре казахстанской экономики в последние годы.

I. Два занимательных парадокса

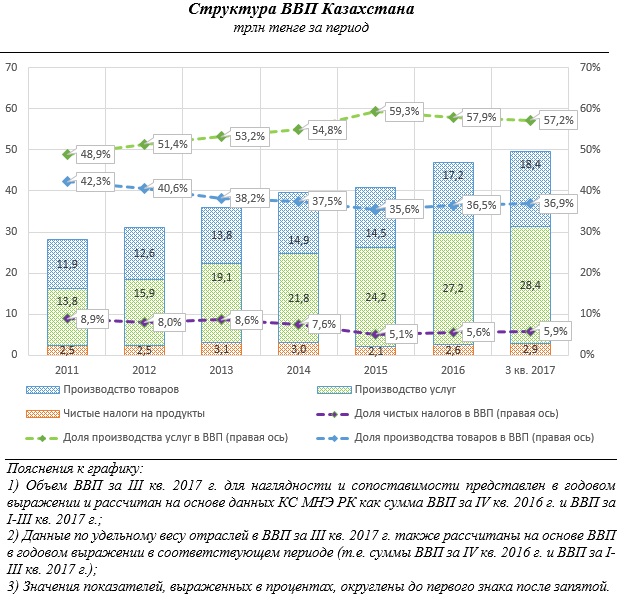

Даже при беглом взгляде на динамику казахстанского ВВП в разрезе его компонентов в глаза бросаются два довольно интересных момента.

Во-первых, это снижение удельного веса производства и рост массовой доли сектора услуг, которое было особенно выражено в 2011-2015 годах. Если в 2011 доли производства товаров и сектора услуг в ВВП составляли 42,3% и 48,9% соответственно, то по результатам 2015 г. удельный вес производства товаров снизился до 35,6%, а доля производства услуг, наоборот, выросла до 59,6%. Впоследствии доля услуг в ВВП несколько снизилась, что было обусловлено в первую очередь ростом физического объема производства в добывающем секторе, однако вряд ли в данном случае будет уместно говорить о кардинальном изменении ситуации. Иными словами, казахстанская экономика в последние годы все больше и больше специализировалась на перераспределении денежных потоков в ущерб производству товаров – производство услуг по определению не имеет прямого отношения к производству материальных благ. С другой стороны, в 2014-2016 гг. "официальная" статистика показывала ощутимый рост объема производства услуг в денежном выражении и положительные индексы физического объема в этом секторе, что выглядит несколько неестественно на фоне шоков после февральской девальвации 2014 г. и стремительного обесценения тенге в августе 2015 – феврале 2016 г. И если во II полугодии 2014 – I половине 2015 г. это еще можно было как-то увязать с расходами государства на поддержку завышенного курса тенге, то во второй половине 2015 и начале 2016 г. мы временами наблюдали настоящую вакханалию на валютном рынке, которая, по логике вещей, должна была крайне негативно отразиться на объемах предоставления услуг и, в особенности, торговли.

Во-вторых, декларируемый казахстанской "официальной" статистикой рост ВВП в номинальном выражении (также, как и "реальный" рост) по каким-то причинам не ведет к росту налогооблагаемой базы. Так, по результатам 2013 г. номинальный ВВП сложился на уровне 36 трлн тенге, из которых 3,1 трлн приходились на "чистые налоги" (то есть налоги за вычетом субсидий), однако в 2016 г. "чистые налоги" составили лишь 2,9 трлн при совокупном ВВП в 47 трлн тенге. Если в 2011 г. удельный вес "чистых налогов" в ВВП составлял 8,9%, то по итогам 3 кв. 2017 г. он составил 5,9% (исходя из объема ВВП за 4 последовательных квартала). В то же время, по-видимому, имеется определенная зависимость между удельным весом "чистых налогов" в ВВП и ценами н нефть и иные экспортируемые Казахстаном виды сырья. Так, умеренный рост нефтяных котировок и некоторые изменения в налоговой политике стали причиной незначительного роста доли "чистых налогов" в ВВП в 2016-2017 гг. (см. график).

II. Динамика "сырьевого крена"

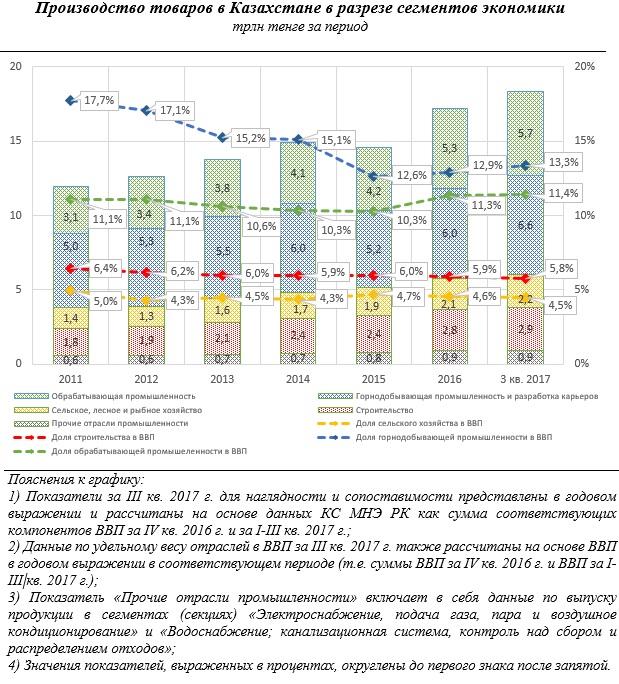

В выделяемую в статистической отчетности категорию "Производство товаров" входят три укрупненные отрасли: промышленность, сельское хозяйство (включая лесное и рыбное хозяйство) и строительство. Из них наиболее значимой является промышленность, удельный вес которой в производстве товаров составил в период с IV кв. 2016 по III кв. 2017 г. составил 67%.

Совокупная доля промышленности в ВВП с начала текущего десятилетия ощутимо снижалась на фоне масштабного "разрастания" сектора услуг, отражаемого "официальной" статистикой. Если в 2011 г. удельный вес промышленности в ВВП составлял 28,8% (17,7% – горнодобывающая и 11,1% – обрабатывающая промышленность), то по итогам 2015 г. он снизился до 22,9%, из которых 12,6% приходилось на горнодобывающую промышленность и 11,3% – на обрабатывающую. Относительно резкое падение массовой доли горнодобывающей промышленности в 2015 г. объясняется, в первую очередь, падением цен на сырьевые ресурсы, добываемые и экспортируемые Казахстаном; в 2015-2016 гг. также имело место незначительное снижение физических объемов (ИФО) производства в горнодобывающей отрасли (ИФО продукции горнодобывающей промышленности составили в 2015 и 2016 гг. 97,5% и 97,8% соответственно). В 2016-2017 годах удельный вес промышленности в экономике незначительно вырос в силу частичного восстановления цен на сырье и вследствие увеличения добычи сырья (преимущественно нефти) в 2017 году: по результатам III кв. прошлого года доля промышленного производства составила 24,7% от ВВП (показатель рассчитан на основе данных по четырем последовательным кварталам). При этом рост как объема промышленной продукции в стоимостном выражении, так и ее удельного веса в ВВП был во многом обусловлен увеличением добычи сырой нефти в 2017 году Так, по результатам 11 мес. 2017 индекс промышленного производства горнодобывающей промышленности к соответствующему периоду 2016 составил 109,6%, в то время как аналогичный показатель для обрабатывающей промышленности сложился на уровне 105,2%. При этом индекс промышленного производства в сегменте добычи сырой нефти в этом периоде составил 110,9%, а доля этой отрасли в промышленности – 40,5%.

Совокупная доля промышленности в ВВП с начала текущего десятилетия ощутимо снижалась на фоне масштабного "разрастания" сектора услуг, отражаемого "официальной" статистикой. Если в 2011 г. удельный вес промышленности в ВВП составлял 28,8% (17,7% – горнодобывающая и 11,1% – обрабатывающая промышленность), то по итогам 2015 г. он снизился до 22,9%, из которых 12,6% приходилось на горнодобывающую промышленность и 11,3% – на обрабатывающую. Относительно резкое падение массовой доли горнодобывающей промышленности в 2015 г. объясняется, в первую очередь, падением цен на сырьевые ресурсы, добываемые и экспортируемые Казахстаном; в 2015-2016 гг. также имело место незначительное снижение физических объемов (ИФО) производства в горнодобывающей отрасли (ИФО продукции горнодобывающей промышленности составили в 2015 и 2016 гг. 97,5% и 97,8% соответственно). В 2016-2017 годах удельный вес промышленности в экономике незначительно вырос в силу частичного восстановления цен на сырье и вследствие увеличения добычи сырья (преимущественно нефти) в 2017 году: по результатам III кв. прошлого года доля промышленного производства составила 24,7% от ВВП (показатель рассчитан на основе данных по четырем последовательным кварталам). При этом рост как объема промышленной продукции в стоимостном выражении, так и ее удельного веса в ВВП был во многом обусловлен увеличением добычи сырой нефти в 2017 году Так, по результатам 11 мес. 2017 индекс промышленного производства горнодобывающей промышленности к соответствующему периоду 2016 составил 109,6%, в то время как аналогичный показатель для обрабатывающей промышленности сложился на уровне 105,2%. При этом индекс промышленного производства в сегменте добычи сырой нефти в этом периоде составил 110,9%, а доля этой отрасли в промышленности – 40,5%.

По результатам 2011 года доли продукции горнодобывающей и обрабатывающей промышленности в совокупном объеме промышленного производства составили 64,4% и 29,3% соответственно. К настоящему времени удельные веса обрабатывающей и добывающей промышленности существенно изменились: по результатам 11 мес. прошлого года доля продукции горнодобывающей промышленности составила 51,8%, обрабатывающей – 40,5%. На первый взгляд может показаться, что неблагоприятная внешнеэкономическая конъюнктура, наблюдавшаяся во II половине 2014 – I половине 2016 года подтолкнула экономику Казахстана к избавлению от сырьевой зависимости и снизила роль сырьевых секторов в экономике. Однако при более пристальном рассмотрении ситуации становится очевидной некорректность подобного вывода.

В размещенных на сайте комитета по статистике (далее по тексту – КС) "Методологических пояснениях по расчету ВВП" указывается, что ""обрабатывающая промышленность" включает физическую или химическую переработку материалов, веществ, или компонентов с целью выпуска новой продукции… В производстве наблюдается существенное изменение, обновление или преобразование продукции". Нам не удалось найти на сайте КС подробную номенклатуру видов промышленной продукции, используемую в работе статистического ведомства, однако определенное представление о том, какая виды продукции относится к продуктам обрабатывающей промышленности, можно получить из материалов, размещенных в подразделе сайта "Производство промышленной продукции в натуральном выражении". Судя по материалам этого подраздела, в число товаров, производимых предприятиями обрабатывающей промышленности, входят, в числе прочего, такие продукты, как "сталь нерафинированная", "сталь нелегированная в слитках или формах в первичных прочих и полуфабрикаты из стали углеродистой", "ферросплавы", "серебро необработанное и полуобработанное или в виде порошка", "золото необработанное и полуобработанное или в виде порошка", "алюминий необработанный; оксид алюминия", "свинец необработанный", "цинк необработанный", "медь рафинированная и сплавы медные, необработанные; лигатуры на основе меди". Речь в данном случае идет о продукции черной и цветной металлургии, которая, с точки зрения статистики, относится к перерабатывающей промышленности, однако, как и добывающая промышленность, выпускает сырьевые товары, которые идут преимущественно на экспорт.

По результатам 11 мес. 2017 г. доля металлургической промышленности в совокупном объеме промышленной продукции составила 18,1%, а совокупный удельный вес добывающей промышленности и металлургии в промышленном производстве составил 69,9%. Для сравнения: в 2011 года суммарная доля металлургии и добывающей промышленности составила 76,9% (12,5% и 64,4% соответственно). Снижение удельного веса на 7% было обусловлено, в первую очередь, ценовыми факторами – уменьшение объемов производства в добывающей отрасли в 2015-2016 гг. было с лихвой компенсировано их ростом в 2017 г. С учетом этого обстоятельства можно сделать вполне обоснованный вывод об увеличении роли сырьевой составляющей в казахстанской экономике за годы, прошедшие с начала текущего десятилетия.

На строительную отрасль оказывают влияние как общеэкономическое состояние в стране, так и целенаправленное государственное финансирование. По-видимому, именно последний фактор определяет стабильный и в основном умеренный рост отрасли в последние годы. В то же время удельный вес строительной отрасли в ВВП, как и в случае промышленности, постепенно снижается в силу отражаемого "официальной" статистикой масштабного роста сектора услуг.

Приблизительно такая же ситуация наблюдается и в сельском хозяйстве (исключением является рост физических объемов производства в 2011 году благодаря рекордным урожаям и снижение производства продукции в натуральном выражении в 2012 года вследствие "эффекта высокой базы"), однако в этом случае динамику отрасли вряд ли можно оценивать положительно. В 2014 году для казахстанского сельского хозяйства и ряда других отраслей (в первую очередь пищевой промышленности) открылось "окно возможностей" на фоне "санкционной войны" между Россией и западными странами. Членство в Евразийском экономическом союзе делает российский рынок, объем которого, как минимум, на порядок больше казахстанского, открытым для казахстанских товаров. В силу отсутствия внятной экономической политики и заторможенной реакции государственных органов, а также по причине искусственного удержания курса тенге вплоть до августа 2015 года в связи с мотивами, не имеющим никакого отношения к экономическим реалиям, Казахстан так и не воспользовался сложившейся ситуацией. В итоге рост в сельском хозяйстве и ряде других отраслей оказался значительно ниже, чем мог бы быть (см. график).

III. Торгово-развлекательный рост

Иногдав отношении экономики Казахстана употребляют эпитет "торгово-развлекательная", подразумевая опережающее развитие сектора услуг, причем данные о структуре экономики делают этот эпитет довольно оправданным. Если в 2011 годуВВП Казахстана составил 28,2 трлн тенге, то по результатам III квартала0 2017 года он сложился на уровне 49,7 трлн тенге в годичном выражении (т.е. в сумме за четыре последовательных квартала: IV кв. 2016 г. и I-III кв. 2017 г.). Прирост составил 21,5 трлн тенге, из которых лишь 6,4 трлн приходится на сегмент производства товаров. Основным источником номинального роста стал сегмент производства услуг, объем которого увеличился за шесть лет более чем в два раза (с 13,8 до 28,4, или на 14,6 трлн тенге). При этом, как уже было сказано выше, серьезный рост объемов производства услуг в денежном выражении в 2015-2016 гг. и довольно высокие ИФО сегмента услуг в эти годы выглядят несколько неестественно на фоне кризисных явлений в экономике и валютных шоков. В то же время необходимо отметить, что ИФО отраслей, осуществляющих предоставление услуг, определяются преимущественно косвенным методом с использованием дефлятирования. При этом в качестве дефляторов применяются соответствующие индексы цен, т.е. доверять показателям "реального роста" в сегменте производства услуг вы можете ровно в той мере, в какой вы доверяете "официальной" статистике цен (см. также материал "Рисунок" казахстанского ВВП: рост и паритет", в котором были затронуты вопросы расчета индексов физического объема и "реального" роста ВВП).

В публикациях КС, посвященных структуре ВВП, сегмент "Производство услуг" разбит на 14 укрупненных отраслей по видам предоставляемых услуг. По результатам III кв. 2017 года включаемый в расчет ВВП объем услуг, произведенный 8 из 14 отраслей, вырос более чем в два раза в денежном выражении в сравнении с 2011 г.; лидером же является "Предоставление прочих видов услуг" с номинальным ростом в 4,7 раза. Подробно рассматривать каждую из этих отраслей в рамках данного материала не имеет смысл, поэтому остановимся на наиболее очевидных и показательных моментах, связанных с динамикой производства услуг, отражаемой в "официальной" статистике.

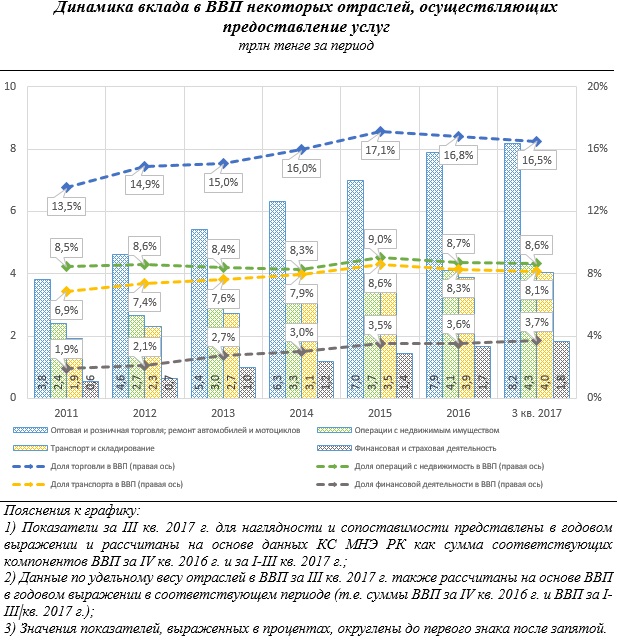

А. Из всех отраслей, входящих в сегмент "Производство услуг", наиболее значимой является отрасль "Оптовая и розничная торговля; ремонт автомобилей и мотоциклов", удельный вес которой по результатам III кв. прошлого года составил 16,5% от ВВП Казахстана. Ее вклад в ВВП в денежном выражении существенно рос в текущем десятилетии: если в 2011 г. он составлял 3,8 трлн тенге (13,5% в ВВП), то по результатам III квартала 2017 года он составил 8,2 трлн тенге (16,5%). Декларируемый "официальной" статистикой рост объемов торговли не снизился даже на фоне кризисных явлений в экономике и валютных шоков, имевших место в 2015-2016 г., причем ее "реальный" рост в эти годы также был положительным – ИФО отрасли составили 103,1% и 100,9% в 2015 и 2016 гг. соответственно. Справедливости ради нужно отметить, что казахстанское статистическое ведомство отмечало снижение месячных ИФО розничной торговли к соответствующему периоду до уровня ниже 100% в сентябре 2015 – марте 2016 г., однако на уровне "годовых" индексов это снижение незаметно.

В то же время нужно понимать, что вклад этой отрасли в ВВП – это, по сути, сумма торговых наценок, которые были сделаны предприятиями и лицами, занятыми в этой отрасли. Согласно содержанию размещенных на сайте КС "Методологических пояснений по расчету ВВП", торговая наценка "определяется как разница между фактической или условно исчисленной ценой, вырученной за товар, приобретенный для перепродажи и ценой, которую предприятию торговли пришлось бы уплатить за идентичный товар на момент его продажи или иного использования за вычетом налога на добавленную стоимость". Таким образом, номинальный рост вклада оптовой и розничной торговли в ВВП свидетельствует не столько о росте потребления товаров населением, сколько о росте выручки и прибыли предприятий и лиц, занятых в этой отрасли.

Теоретически, рост уровня потребления должен отражать ИФО торговли. Однако этот показатель, по-видимому, не учитывает изменение структуры вследствие кризисных явлений в экономике и валютных шоков, имевших место в 2015-2016 г. Мы не можем заново рассчитать показатели, публикуемые КС, так как для этого пришлось бы повторить все стадии формирования статистических данных, начиная со сбора первичной информации, однако вполне можем сделать "грубую прикидку" на основе данных некоторых "показательных" периодов. Так, например, ИФО розничной торговли в апреле 2016 года к апрелю 2015 года составил 100%, т.е., с точки зрения "официальной" статистики, физический объем реализованных товаров в натуральном выражении в эти месяцы был одинаков. Согласно статистическим данным, размещенным на сайте КС, объем розничной торговли в апреле 2015 и апреле 2016 составил 450,4 и 560,7 млрд тенге. То есть в апреле 2016 года он увеличился в сравнении с аналогичным месяцем предшествующего года на 23,1%. С учетом того, что физический объем реализации сложился в эти месяцы на одинаковом уровне, реализуемые товары также должны были подорожать в среднем на 23,1%. В то же время индекс потребительских цен (ИПЦ) на товары и услуги в апреле 2016 года по отношению к апрелю 2015 года составил 116,3%, ИПЦ на продовольственные товары – 113,1%, ИПЦ на непродовольственные товары – 127,3%. Если мы будем исходить из того, что и ИПЦ, и ИФО являются релевантными, то соотношение продовольственных и непродовольственных товаров, приобретенных "усредненным" казахстанцем в апреле 2016 г. должно было составить приблизительно 3 к 7. В то же время согласно "Схеме взвешивания для расчета ИПЦ в 2016 году", имеющейся на сайте КС, доли продовольственных и не продовольственных товаров в потребительской корзине "усредненного" казахстанца составляли 36,73% и 31,37% соответственно. Получается, что у нас либо завышен ИФО, либо занижен ИПЦ, либо и то, и другое одновременно. С учетом того, что на результаты расчета статистических показателей оказывает серьезное влияние методология расчета и, в частности, формирование выборки, все три объяснения имеют право на существование. К слову, в одной из прошлых публикаций мы рассматривали вопрос о том, как может повлиять методология формирования индекса потребительских цен (ИПЦ) на результирующее значение этого показателя, и пришли к выводу о несоответствии "официальной" инфляции реальному росту цен (см. материал "Чем отличаются официальная инфляция и реальный рост цен").

Апрель 2016 года был взят нами в качестве "показательного" периода по двум причинам. Во-первых, ИФО розничной торговли по отношению к соответствующему месяцу предыдущего года в этом месяце составил ровно 100%, что позволяет упростить расчеты – в таком случае в "классических" формулах расчета ИПЦ и ИФО компонент q0 будет равен компоненту q1 при условии идентичности либо одинаковой репрезентативности выборок. Во-вторых, за 12 месяцев, прошедших с апреля 2015 г., национальная валюта подешевела почти в 1,8 раза, что, по логике, должно было существенно сказаться на объеме и структуре потребления в силу влияния курса тенге на цены импортируемых товаров и стоимость импортируемых факторов производства отечественных товаров. Такая же картина наблюдается и в другие периоды с той разницей, что расчет при осуществлении "прикидки" на основе данных этих периодов будет несколько сложнее, а влияние таких факторов, как изменение курса тенге, менее очевидным. Приведенный выше пример не претендует на абсолютную точность расчетов, он приведен нами только для того, чтобы продемонстрировать относительность статистических показателей. В целом же не стоит делать однозначных и безапелляционных выводов (и тем более принимать на веру чужие) из динамики статистических показателей, не попытавшись разобраться в том, что за ними стоит.

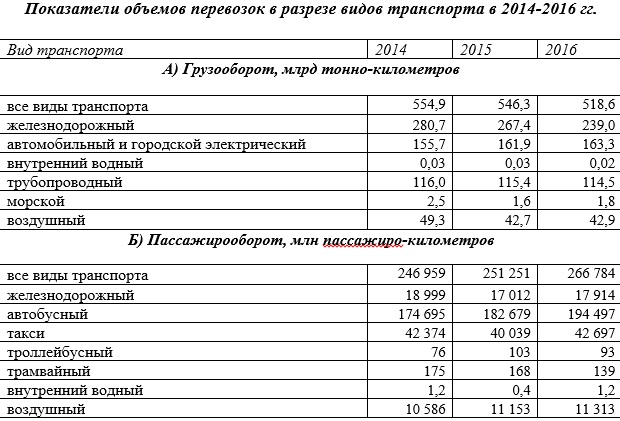

B. Как и в случае с торговлей, вклад в ВВП отрасли "Транспорт и складирование" демонстрировал в текущем десятилетии рост как в номинальном выражении, так и в "реальном" выражении – ИФО этой отрасли не опускался ниже отметки в 100%. В то же время в 2015-2016 гг. грузооборот всех видов транспорта за исключением "автомобильного и электрического городского" в натуральном выражении ощутимо снизился, упал также пассажирооборот железнодорожного транспорта (по понятным причинам в настоящий момент времени данные за 2017 г. еще не появились).

Очевидно, что индексы физического объема в транспортной отрасли сложились на уровне выше 100% во многом благодаря компенсации падения грузооборота во всех отраслях, за исключением "автомобильного и электрического городского транспорта", и пассажирооборота железнодорожного транспорта за счет прироста объемов перевозки грузов автомобильным транспортом и роста пассажирооборота всех видов транспорта, за исключением железнодорожного. В то же время стоит отметить, что объем грузооборота в сегменте "автомобильный и электрический городской транспорт" и пассажирооборот общественного транспорта частично рассчитывается на основе оценок ненаблюдаемой экономики, а в этом случае очень высока вероятность влияния субъективна факторов на результаты расчета. С другой стороны, предположение о том, что часть производителе вдруг отказалась от услуг железнодорожного транспорта и стала перевозить свою продукцию на "Газелях", троллейбусах и трамваях выглядит несколько нелогично.

В целом же падение грузооборота основных видов транспорта не совсем вяжется в декларируемым официальной статистикой "реальным" ростом производства товарной продукции (см. таблицу).

C. По оценкам профессиональных риелторов, реальное количество сделок на казахстанском рынке недвижимости стало снижаться еще во второй половине 2014 г. в силу формирования у экономических агентов негативных ожиданий в отношении будущего казахстанской экономики. Потенциальные покупатели недвижимости заняли тогда выжидательную позицию на фоне снижения цен на экспортируемые страной сырьевые товары обесценения валюты соседней России. К концу 2015 года рынок недвижимости и вовсе впал в коматозное состояние после того, как Нацбанк перешел к режиму "условно плавающего" обменного курса, и до сих пор полностью не восстановился. По факту в конце 2015 – начале 2016 г. стал "проседать" даже рынок аренды – из-за падения платежеспособного спроса многие арендодатели были вынуждены тогда снизить цены на аренду в тенговом эквиваленте. Однако "официальная" статистика, как ни странно, фиксировала в эти годы номинальное увеличение вклада в ВВП отрасли "операции с недвижимым имуществом", причем в 2015 г. доля этой отрасли в ВВП выросла до рекордных 9% (по результатам III кв. 2017 г. она составила 8,6%). При этом "реальный" рост отрасли всегда находился в диапазоне между 2% и 3%.

На первый взгляд вполне может показаться, что 8-9% доля операций с недвижимостью в ВВП – это чересчур много, однако все встает на свои места после того, как мы ознакомимся с компонентами, из которых складывается этот показатель. В упомянутых выше "Методологических пояснениях по расчету ВВП" что в выпуск этой отрасли "также включается условная исчисленная стоимость услуг по проживанию в собственном жилище", которая рассчитывается косвенным методом, т.е. на ее размер вполне могут оказать влияние субъективные факторы. Таким образом, казахстанцы, проживающие в собственном жилье, внесли свою посильную лепту в сохранение положительных темпов роста казахстанской экономики в кризисные 2015-2016 годы, "условно" выплачивая самим себе "условную арендную плату".

С точки зрения здравого смысла подобный подход к исчислению выпуска отрасли "Операции с недвижимостью" выглядит несколько сюрреалистично, однако он является не эксклюзивным ноу-хау казахстанского статистического ведомства, а одним и международных стандартов статистики. Впрочем, многие международные принципы и стандарты формирования статистики, появившиеся в последние годы, выглядят довольно странно с точки зрения здравого смысла. Однако мы не будет останавливаться на них, так как это не входит в цели подготовки настоящего материала.

D. Несмотря на то, что кризисные явления в финансовой системе страны наблюдаются уже далеко не первый год, вклад сектора "Финансовая и страховая деятельность" в ВВП растет, причем его доля в ВВП увеличилась с 1,9% в 2011 г. до 3,7% по состоянию на конец III квартала 2017 года. В то же время в 2015-2017 годах наблюдалось некоторое снижение темпов прироста вклада этой отрасли в ВВП.

Главным компонентом этого показателя являются чистые доходы банковского сектора. С учетом объемов средств, направляемых государством в казахстанские банки, а также значительного объема проводимых Национальным банком операций денежно-кредитной политики, можно сделать вывод, что рост вклада этого сектора экономики в ВВП в абсолютном и относительном выражении обусловлен, в первую очередь, колоссальными объемами государственной поддержки (см. также материал "О бедных банках замолвим слово"). По-видимому, удельный вес финансового сектора в ВВП был бы значительно ниже, если бы государство прекратило выделять средства банкам (см. график).

* * * * *

Многие статистические показатели, в том числе ВВП, являются расчетными величинами, на результирующее значение которых оказывают влияние как объективные экономические факторы, так и методология и процедуры расчета. В силу этого обстоятельства не исключены ситуации, когда статистические показатели рассчитаны вроде бы в полном соответствии с официально утвержденной методологией, однако имеют довольно отдаленное отношение к действительности. Так, например, приблизительно четверть декларируемого "официальной" статистикой объема ВВП представляет собой продукцию так называемой "ненаблюдаемой экономики". Объем этой продукции оценивается косвенно, что априори подразумевает высокую зависимость оценок от субъективных факторов.

Собственно, ВВП – это не счет в банке, точный остаток денег на котором мы можем узнать, просто запросив выписку. Результаты расчета этого показателя могут серьезно изменяться в зависимости от того, как проводится расчет, а методология сбора и обработки данных в целом не исключает возможности манипулирования результатами расчета. Этот момент всегда нужно иметь в виду при рассмотрении данных по ВВП любой страны.

Мы далеки от того, чтобы обвинять казахстанское статистическое ведомство в манипуляциях статистическим данными – для этого нужно иметь очень веские основания. Такие основания могут быть получены только путем полного воспроизведения всех стадий сбора и обработки данных, а для этого нужно фактически продублировать работу статистического ведомства, что в принципе нереально. Таким образом, о возможности манипуляции статистическим данными корректно рассуждать исключительно в сослагательном наклонении. А оценка вероятности того, что сослагательное наклонение в данном случае может стать изъявительным, – это личное дело каждого казахстанца, интересующегося состоянием дел в экономике страны.

В то же время стоит отметить, опять-таки в сослагательном наклонении, один сугубо теоретический момент, связанный с возможностью завышения уровня ВВП "официальной" статистикой. Речь идет о том, что "надуть" ВВП легче всего путем завышения объемов производства услуг. Так, отражаемый статистикой объем "чистых налогов" должен соответствовать отчетности об исполнении бюджета. Продукция добывающей отрасли идет преимущественно на экспорт, и в случае, если при оценке ее вклада в ВВП имеют место "приписки", это рано или поздно всплывет при сопоставлении данных казахстанской статистики с данными таможенной статистики других стран. При наличии умысла несколько легче будет "приукрасить" развитие отраслей, продукты которых предназначены для внутреннего потребления, однако и в таком случае рано или поздно возникнет вопрос о том, почему продукты, рост производства которых отражается "официальной" статистикой, не появляются в магазинах и на рынках. В то же время оценить корректность данных о производстве услуг весьма проблематично – в данном случае фактически невозможно установить факт наличия "статистических приписок" и так называемого "двойного счета" без полной проверки всего массива первичных данных.

Если же, опять-таки теоретически, статистическое ведомство однажды решит "пойти по скользкой дорожке" и "приукрасить" действительность путем манипулирования статистическим данными, то ему придется либо прибегать к манипуляции данными вновь и вновь, либо признать факт подтасовки данных в прошлом. При этом от раза к разу статистика будет все больше и больше расходиться с действительностью и рано или поздно полностью утратит способность служить инструментом поддержки принятия решений в рамках государственной политики. В таком случае вернуть государственной статистике объективно и вновь сделать ее эффективным инструментом обратной связи между государственными органами и экономикой будет крайне сложно.